Perguntas frequentes

Atendimento

Onde está localizada a Auditoria de Fiscalização Especializada de ITD – AFE 08?

A Auditoria de Fiscalização de ITD – AFE 08 está localizada à Av. Erasmo Braga, 118, Térreo, Centro – Rio de Janeiro – RJ. O atendimento presencial funciona de segunda a sexta, das 10h às 16h e requer agendamento prévio a ser realizado no endereço eletrônico www.fazenda.rj.gov.br/agendamento.

Para atendimento sobre ITD fora da cidade do Rio de Janeiro, o contribuinte deve entrar em contato com uma das Auditorias de Fiscalização Regional do Interior. Para conhecer os endereços, clique aqui.

Que tipos de atendimento são realizados pela AFE 08 – ITD?

A AFE08 ITD possui atendimento virtual, presencial e telefônico. Os tipos de atendimento são:

ATENDIMENTO PRESENCIAL ITD (COM AGENDAMENTO)

- Orientações gerais sobre protocolo e andamento de processos administrativos.

- Cumprimento de exigências ou intimações em processos físicos;

- Pedido de desarquivamento de processos físicos;

- Emissão de cópia de declaração ou guia ITD;

- Consulta à autenticidade da Declaração ou Guia de Lançamentos de ITD;

- Consulta a débitos de ITD;

- Registro de ocorrências ou falhas sistêmicas de sistemas fazendários relativos ao ITD.

ATENDIMENTO PRESENCIAL – PLANTÃO FISCAL (COM AGENDAMENTO)

- Orientações específicas sobre processos administrativos em andamento (consultar escala dos Auditores por telefone antes de agendar)

- Dúvidas sobre legislação tributária;

- Dúvidas sobre preenchimento de declarações de ITD iniciadas;

- Registro de ocorrências ou falhas sistêmicas de sistemas fazendários relativos ao IT

ATENDIMENTO VIRTUAL – ITD (SEM AGENDAMENTO)

Para atendimento por e-mail, envie sua dúvida para itdatendimento@fazenda.rj.gov.br, sem necessidade de agendamento. O atendimento é feito por servidores especializados. O prazo para resposta é de 3 dias úteis.

Para possibilitar o atendimento, por gentileza informar:

- Assunto sobre o qual deseja atendimento

- Número da Declaração / Guia de Lançamento de ITD caso já possua.

- Nome e CPF/CNPJ do transmitente

- Nome e CPF/CNPJ do adquirente

- Número do Processo Administrativo, caso já possua.

Em caso de erro do Sistema de Declaração (SD-ITD), informar;

- Nome e CPF/CNPJ do transmitente.

- Número da Declaração / Guia de Lançamento de ITD caso já possua.

- Print com o passo a passo de todas as telas acessadas até chegar ao erro. Para copiar as telas apertar a tecla “Print Screen” no teclado, abrir o Word e colar tela por tela.

- Relato da dúvida:

ATENDIMENTO POR TELEFONE

Para atendimento por telefone o contribuinte deve entrar em contato com os números disponíveis na página principal do Portal ITD, de segunda a sexta-feira das 10h às 16h, exceto feriados.

Devido à grande quantidade de ligações diárias, as linhas de telefone do ITD disponíveis podem estar congestionadas. Por este motivo, pedimos preferência ao contato por e-mail, que são respondidos em até 3 dias úteis por servidores especializados.

Todos os atendimentos presenciais na AFE 08 ITD devem ser previamente agendados no www.fazenda.rj.gov.br/agendamento.

Para mais informações sobre atendimento ao contribuinte, consulte a seção “Atendimento ao Contribuinte”.

Que assuntos posso tratar no atendimento presencial ITD?

O contribuinte pode agendar atendimento presencial ITD para tratar dos seguintes assuntos:

- Orientações gerais sobre protocolo e andamento de processos administrativos;

- Dúvidas sobre legislação tributária;

- Cumprimento de exigências ou intimações em processos físicos;

- Pedido de desarquivamento de processos físicos;

- Emissão de cópia de declaração ou guia ITD;

- Consulta autenticidade de declaração ou guia ITD;

- Consulta débitos de ITD;

- Registro de ocorrências ou falhas sistêmicas de sistemas fazendários relativos ao ITD.

Recomendações:

- Antes de agendar, verifique se sua dúvida pode ser dirimida por consulta ao FAQ ou ao Manual do Sistema de Declarações, ou, ainda, através do atendimento virtual, inclusive pedidos de urgência processual (itdatendimento@fazenda.rj.gov.br).

- Para orientações específicas sobre processos administrativos em andamento, consulte escala dos Auditores por telefone e agende atendimento no PLANTÃO FISCAL do dia do Auditor responsável).

- Na data marcada, compareça à AFE 08/ITD com 15 minutos de antecedência, portando documento de identificação com CPF e a senha de agendamento impressa.

- A apresentação de procuração é obrigatória quando o atendido for praticar atos ou administrar interesses em nome de outra pessoa que estejam protegidos pelo sigilo fiscal.

- No caso de desistência do agendamento, o atendido deve realizar seu cancelamento para que o horário seja disponibilizado para outra pessoa. Caso o cancelamento não seja realizado, o não comparecimento poderá acarretar bloqueio temporário de futuros agendamentos para estes CPFs.

- Para protocolar uma impugnação, o contribuinte deve ser abrir um Processo Administrativo Eletrônico via sistema SEI-RJ, sem a necessidade de atendimento presencial.

- Para solicitar o parcelamento de ITD, o contribuinte deve acessar o Atendimento Digital(ADRJ) no endereço eletrônico https://atendimentodigitalrj.fazenda.rj.gov.br/ e selecionar Pagamentos e Parcelamentos / Parcelar débitos de ITD, sem a necessidade de atendimento presencial.

Para mais informações sobre atendimento ao contribuinte, consulte a seção “Atendimento ao Contribuinte”.

Que assuntos posso tratar no atendimento presencial – Plantão Fiscal?

O contribuinte pode agendar atendimento Presencial – Plantão Fiscal, realizado por Auditores Fiscais, para tratar de dúvidas sobre:

- Orientações específicas sobre processos administrativos em andamento (consultar escala dos Auditores por telefone antes de agendar)

- Dúvidas sobre legislação tributária;

- Dúvidas sobre preenchimento de declarações de ITD iniciadas;

- Registro de ocorrências ou falhas sistêmicas de sistemas fazendários relativos ao ITD.

Recomendações:

- Antes de agendar, verifique se sua dúvida pode ser dirimida por consulta ao FAQ ou ao Manual do Sistema de Declarações, ou, ainda, através do atendimento virtual, inclusive pedidos de urgência processual (itdatendimento@fazenda.rj.gov.br).

- Para orientações específicas sobre processos administrativos em andamento, consulte escala dos Auditores por telefone e agende atendimento no plantão fiscal do dia do Auditor responsável).

- Na data marcada, compareça à AFE 08/ITD com 15 minutos de antecedência, portando documento de identificação com CPF e a senha de agendamento impressa.

- A apresentação de procuração é obrigatória quando o atendido for praticar atos ou administrar interesses em nome de outra pessoa que estejam protegidos pelo sigilo fiscal.

- No caso de desistência do agendamento, o atendido deve realizar seu cancelamento para que o horário seja disponibilizado para outra pessoa. Caso o cancelamento não seja realizado, o não comparecimento poderá acarretar bloqueio temporário de futuros agendamentos para estes CPFs.

- Para protocolar uma impugnação, o contribuinte deve ser abrir um Processo Administrativo Eletrônico via sistema SEI-RJ, sem a necessidade de atendimento presencial.

- Para solicitar o parcelamento de ITD, o contribuinte deve acessar o Atendimento Digital (ADRJ) no endereço eletrônico https://atendimentodigitalrj.fazenda.rj.gov.br/ e selecionar Pagamentos e Parcelamentos / Parcelar débitos de ITD, sem a necessidade de atendimento presencial.

Para mais informações sobre atendimento ao contribuinte, consulte a seção “Atendimento ao Contribuinte”.

Que assuntos posso tratar no atendimento virtual – ITD?

Para atendimento por e-mail, envie sua dúvida para itdatendimento@fazenda.rj.gov.br, sem necessidade de agendamento. O atendimento é feito por servidores especializados. O prazo para resposta é de 3 dias úteis.

Para possibilitar o atendimento, por gentileza informar:

- Assunto sobre o qual deseja atendimento

- Número da Declaração / Guia de Lançamento de ITD caso já possua.

- Nome e CPF/CNPJ do transmitente

- Nome e CPF/CNPJ do adquirente

- Número do Processo Administrativo, caso já possua.

Em caso de erro do Sistema de Declaração (SD-ITD), informar;

- Nome e CPF/CNPJ do transmitente.

- Número da Declaração / Guia de Lançamento de ITD caso já possua.

- Print com o passo a passo de todas as telas acessadas até chegar ao erro. Para copiar as telas apertar a tecla “Print Screen” no teclado, abrir o Word e colar tela por tela.

- Relato da dúvida:

Para mais informações sobre atendimento ao contribuinte, consulte a seção “Atendimento ao Contribuinte”.

Como realizar o agendamento para atendimento na AFE 08?

O atendimento na AFE 08 – ITD deve ser agendado através do endereço eletrônico www.fazenda.rj.gov.br/agendamento. É necessário informar os dados da pessoa que será atendida e do contribuinte.

Atendido é a pessoa que irá comparecer à unidade de atendimento da Auditoria Fiscal. Se o próprio contribuinte for comparecer à unidade, deverá preencher o campo do atendido com seu próprio CPF.

Contribuinte é o herdeiro / adquirente (nos casos de sucessão causa mortis) ou doador/donatário (nos casos de doação)

O contribuinte deve preencher os campos conforme instruções abaixo:

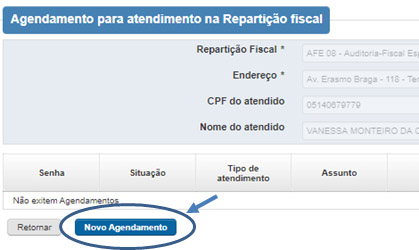

- Selecione a repartição fiscal (AFE 08), informe o CPF do atendido (quem irá à auditoria) e a data de nascimento. Clique em “buscar”, digite o texto captcha de segurança e e clique em “consultar”.

- Clique em “novo agendamento”.

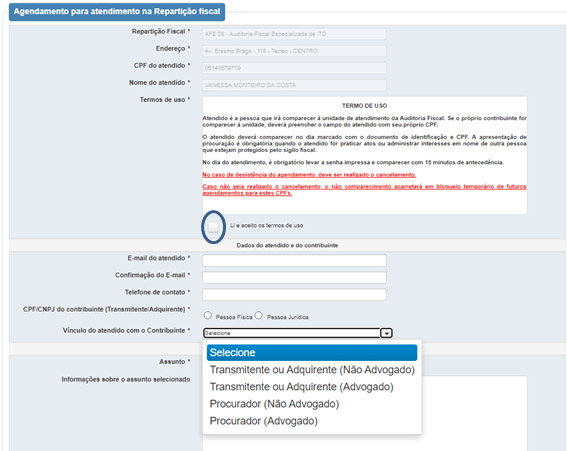

- Leia os termos de uso e clique em “Li e aceito os termos de uso”, preencha os campos restantes, selecionando o vínculo do atendido com o contribuinte (transmitente ou procurador).

- Selecione o assunto (tipo de atendimento: presencial ITD, virtual plantão fiscal ou virtual ITD), escolha a data e horário do atendimento e clique em “gerar senha”.

Quando não houver horário disponível para atendimento presencial no dia escolhido, o contribuinte deverá selecionar os dias subsequentes até que um horário seja disponibilizado pelo sistema ou, se quiser, pode agendar um atendimento virtual.

O que fazer quando não houver horário disponível para atendimento presencial?

Quando não houver horário disponível para atendimento presencial no dia escolhido, o contribuinte deverá selecionar os dias subsequentes até que um horário seja disponibilizado pelo sistema ou, se quiser, pode utilizar o canal atendimento virtual.

De quem são os dados necessários ao agendamento?

Ao realizar o agendamento, é necessário informar os dados da pessoa que será atendida e do contribuinte.

Atendido é a pessoa que irá comparecer à unidade de atendimento da Auditoria Fiscal. Se o próprio contribuinte for comparecer à unidade, deverá preencher o campo do atendido com seu próprio CPF.

Contribuinte é o herdeiro / adquirente (nos casos de sucessão causa mortis) ou doador/donatário (nos casos de doação)

O atendido deverá comparecer no dia marcado com o documento de identificação e CPF. A apresentação de procuração é obrigatória quando o atendido for praticar atos ou administrar interesses em nome de outra pessoa que estejam protegidos pelo sigilo fiscal.

No dia do atendimento, o contribuinte deverá levar a senha impressa de agendamento e comparecer com 15 minutos de antecedência.

No caso de desistência do agendamento, o contribuinte deve realizar seu cancelamento, para que o horário seja disponibilizado para outra pessoa. Caso o cancelamento não seja realizado, o não comparecimento acarretará em bloqueio temporário de futuros agendamentos para estes CPFs.

Que documentos devo apresentar para ser atendido presencialmente?

No atendimento presencial da AFE 08, o contribuinte deve apresentar seu documento de identificação, procuração (se for o caso) e o comprovante de agendamento.

Como verificar a repartição fiscal de atendimento?

De acordo com o art. 27 da Resolução Sefaz 182/2017, a Repartição Fiscal competente para a análise das Declarações de ITD e respectivas Guias de Lançamento de ITD será:

I – tratando-se de declaração que contenha bens imóveis ou direitos a eles relativos referentes a apenas 1 (uma) circunscrição no Estado do Rio de Janeiro, a Repartição Fiscal de atendimento do ITD do município de localização do imóvel;

II – tratando-se de declaração que contenha bens imóveis ou direitos a eles relativos referentes a mais de 1 (uma) circunscrição no Estado do Rio de Janeiro, a Repartição Fiscal de atendimento do ITD do município do Rio de Janeiro;

III – tratando-se de declaração que contenha apenas bens móveis ou direitos a eles relativos, a Repartição Fiscal de atendimento do ITD do município do último domicílio do transmitente.

IV – tratando-se de excesso na dissolução conjugal, a Repartição Fiscal de atendimento do ITD do último domicílio do casal ou a do domicílio eleito pelos ex-cônjuges, se nenhuma das partes residir no antigo domicílio.

A competência para o cálculo do excesso, em virtude de partilha em inventário, será a mesma descrita no caput desse artigo, assim como a competência para todos os processos administrativos referentes às declarações e guias de lançamento geradas.

A informação da repartição fiscal competente também é disponibilizada na Declaração de ITD, após a finalização do preenchimento da mesma no Sistema de Declaração de ITD (SD-ITD).

Certidão

Como emitir uma Certidão de Regularidade Fiscal?

A Certidão de Regularidade Fiscal é emitida pela SEFAZ RJ no endereço: www4.fazenda.rj.gov.br/certidao-fiscal-web/emitirCertidao.jsf.

O contribuinte também pode emitir a certidão acessando atendimentodigitalrj.fazenda.rj.gov.br/ -> Menu -> Certidões e Situação Fiscal.

Como emitir uma Certidão da Dívida Ativa?

A Certidão da Dívida Ativa é emitida pela Procuradoria Geral do Estado – PGE RJ no endereço eletrônico www.pge.rj.gov.br/divida-ativa/certidao-de-regularidade-fiscal

Para mais informações compareça à Rua do Carmo, 27, Centro, Rio de Janeiro ou envie um e-mail para dividaativa@pge.rj.gov.br

Como emitir uma Certidão de Pagamento?

Certidão de Pagamento é um documento emitido pela SEFAZ-RJ quando o contribuinte necessita da comprovação de pagamento de DARJ, referente a guias de controle e guias de lançamento de ITD. Este documento é necessário para os casos de perda ou extravio de DARJ original, a fim de comprovar o pagamento junto a outros órgãos, como, por exemplo, RGI, Tabelionato de Notas, Fórum etc.

O contribuinte pode emitir a certidão de pagamento sem custos acessando atendimentodigitalrj.fazenda.rj.gov.br/ -> Emissão de Certidão de Pagamento de ITD.

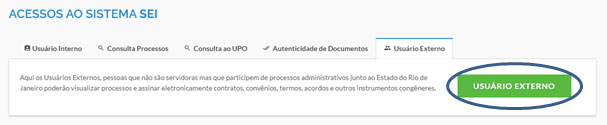

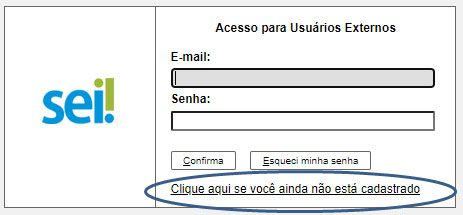

Nos casos onde não seja possível a emissão da certidão de pagamento pelo sistema de atendimento digital, o contribuinte deverá abrir um processo administrativo eletrônico através do sistema SEI RJ do tipo ITD: Certidão de Pagamento. Todos os documentos e petições devem ser anexados diretamente nesta plataforma. Para informações sobre abertura de processo administrativo eletrônico, clique aqui.

Cálculo do imposto

Como é feito o cálculo do ITD?

O cálculo do ITD é feito através do preenchimento da Declaração no sistema SD-ITD, pelo próprio contribuinte ou por um representante do mesmo (contador, advogado, procurador, etc).

Antes de preencher a Declaração, o contribuinte deve realizar o seu cadastro no SD-ITD. Para mais informações consulte as perguntas e respostas da seção “DECLARAÇÃO / SISTEMA DE DECLARAÇÕES DE ITD”

Como fazer a simulação de valores a pagar?

Caso o contribuinte deseje apenas simular o valor a pagar deve preencher a Declaração no SD-ITD. Ao terminar o preenchimento, na última tela, há a opção de simular o imposto a pagar.

A base de cálculo para o ITD do imóvel está acima do valor de mercado do mesmo. Como devo proceder?

O sistema calcula automaticamente o valor de mercado do imóvel com base nas informações da Declaração.

Caso o declarante não concorde com o valor atribuído automaticamente, deve protocolar Processo de Impugnação de lançamento no sistema SEI em até 30 dias da ciência da emissão da guia de lançamento. Para mais informações sobre impugnação consulte as perguntas e respostas da seção “IMPUGNAÇÃO”

Declaração / Sistema de Declarações de ITD

O que é uma Declaração?

Declaração de ITD é o documento que contém todas as informações relativas à ocorrência do fato gerador e aos bens e direitos transmitidos, indispensáveis ao lançamento do imposto. A declaração deve ser preenchida obrigatoriamente pela Internet, no Sistema de Declarações SD-ITD, sendo obrigatória também nos casos de parcelamento, imunidade, não incidência e isenção.

A declaração relativa à doação deverá ser prestada pelo donatário ou, caso não cumprida a obrigação, pelo doador.

Exemplo de número de declaração: 2021-123456-00-1-00.

A declaração só é gerada depois que o declarante termina de preencher todas as informações no sistema e só pode ser impressa, após a quitação do imposto, quando passa a ter o status de “declaração finalizada”

O sistema SD-ITD aceita qualquer tipo de declaração?

O sistema de declaração SD-ITD só aceita declarações referentes a fatos geradores ocorridos a partir de 01/03/1989. Para fatos geradores ocorridos até 28/02/1989, se não estiverem listados nos casos de dispensa de preenchimento de declaração do fato gerador e emissão de certificado declaratório pelo Fisco, previstos na Resolução SEFAZ 182/2017, o declarante deve realizar a abertura de processo administrativo eletrônico no Sistema SEI RJ, solicitando a remissão.

Qual o prazo para iniciar a declaração sem multa formal?

Os prazos em que deve ser prestada a Declaração de ITD estão dispostos no art. 27, §4° da Lei 7.174/2015. Para fatos geradores ocorridos antes da vigência da Lei 7.174/2014, aplica-se os prazos previstos na lei vigente à época da ocorrência do fato gerador.

No prazo máximo de 60 (sessenta) dias contados da intimação:

- da decisão homologatória do cálculo, na transmissão causa mortis que se processe sob o rito de inventário;

- da sentença homologatória, quando o inventário se processar sob a forma de arrolamento; ou

- da sentença de partilha judicial de bens, em especial nos casos de dissolução conjugal, alteração do regime de bens ou extinção de condomínio.

No prazo máximo de 90 (noventa) dias contados da data:

- do óbito, nas sucessões processadas de forma extrajudicial, ou, no caso de substituição da via judicial pela extrajudicial, da publicação da sentença que extinguir o processo sem julgamento de mérito, nos termos do § 5º, do artigo 37 da Lei 7.174/2015;

- em que os bens se tornem passíveis de serem sobrepartilhados, desde que comprovados os requisitos previstos no Código de Processo Civil; ou

- em que ocorrer o fato ou ato jurídico determinante da consolidação da propriedade, exceto no caso de doação da nua-propriedade.

ANTES da ocorrência da doação, com ou sem a lavratura de instrumento público ou particular, ainda que fora do estado.

Como fazer o cadastro no sistema de declarações SD-ITD?

Antes de preencher a declaração de ITD, o contribuinte deve realizar seu cadastro no sistema de declarações SD – ITD, conforme orientação abaixo:

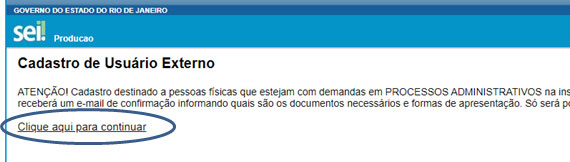

1. Acessar cadastro ITDe selecionar a opção “cadastrar-se”

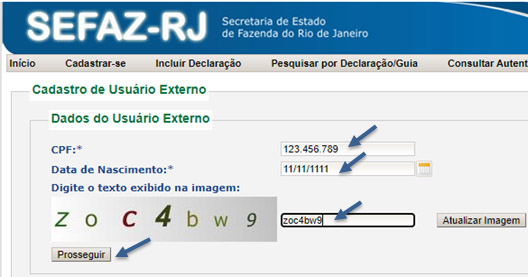

2. Informar o CPF e a data de nascimento nos campos solicitado, digitando o texto exibido na imagem, conforme ilustração abaixo e clicar em “prosseguir”;

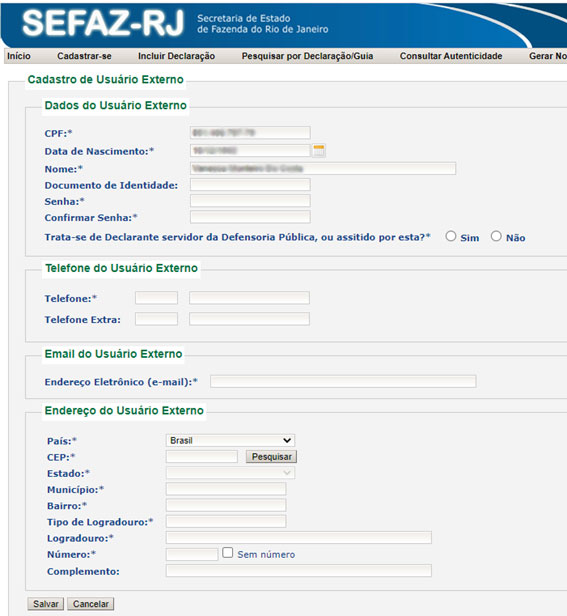

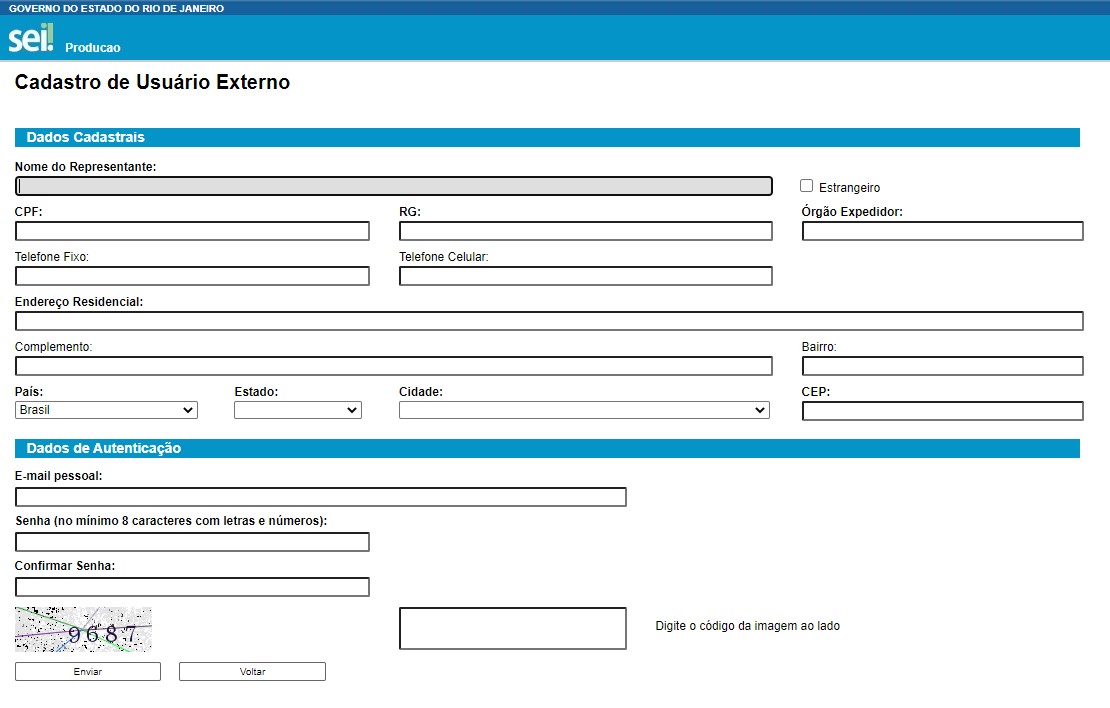

3. Preencher os demais dados, conforme figura abaixo e clicar em “salvar”. O sistema mostrará a mensagem: “Usuário cadastrado com sucesso”. Certifique-se de que as informações cadastradas estão corretas antes de salvar, pois, a alteração de qualquer informação cadastral somente é possível através da abertura de processo eletrônico no sistema SEI RJ.

4. Anotar o usuário e a senha cadastrados.

Consulte os manuais do usuário externo do sistema SD-ITD na seção “Declaração e Guia / Informações Principais”

Como fazer login no sistema SD-ITD?

O login no sistema de declarações SD-ITD é realizado através do link: www.fazenda.rj.gov.br/novoitd

Utilize como usuário os dígitos do CPF cadastrado (sem os pontos e sem o traço) e a senha cadastrada. O acesso também é possível com o uso de certificado digital (e-CPF ou e-CNPJ).

Esqueci a senha. Como recuperá-la?

Caso tenha esquecido a senha do sistema SD-ITD, acesse o link abaixo e clique em “Gerar Nova Senha”:

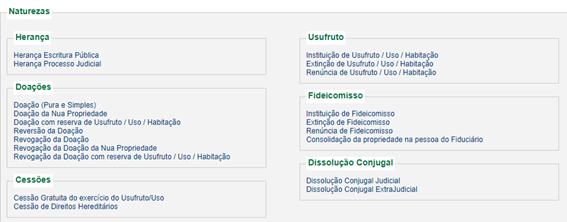

Como incluir uma declaração no sistema SD-ITD?

Antes de incluir uma declaração, o requerente deve realizar seu cadastro no sistema SD-ITD.

Após o cadastro, acesse o Sistema de Declarações (SD-ITD).

Ao fazer o Login, informe o CPF e a senha cadastrada ou utilize certificado digital (e-CPF ou e-CNPJ). Preencha o texto de segurança apresentado na imagem e clique em “Entrar”.

Em seguida, clique em “Declaração”:

Escolha a Natureza da Declaração que deseja preencher.

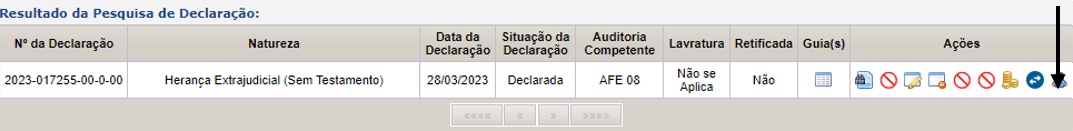

Como localizar o número da minha Declaração?

Caso o contribuinte já tenha preenchido sua declaração e deseje localizar o número da mesma, deve acessar o sistema SD-ITD, com o mesmo login e senha cadastrado anteriormente ou acessar com o uso de um certificado digital (e-CPF ou e-CNPJ) e seguir as instruções abaixo:

- Clique em “Pesquisar por Declaração/Guia“;

- Clique no botão “Pesquisar“;

Uma listagem será exibida com todas as declarações preenchidas pelo usuário conectado no sistema.

Somente o declarante terá acesso à declaração, sendo relevante que seja cadastrado como declarante pessoas que tenham uma maior garantia de participação dos procedimentos relacionados à declaração até sua finalização.

O que fazer quando a declaração apresenta pendência?

A declaração com pendência deve ser analisada por um Auditor Fiscal.

Nesse caso, é necessário abrir um processo administrativo eletrônico no sistema SEI-RJ, seguindo as instruções do relatório de pendência e a lista de documentos emitidos pelo sistema SD-ITD. O processo será distribuído para um Auditor Fiscal, que irá analisar a documentação que deve ser digitalizada e anexada ao processo. Somente após a análise do Auditor é que as guias serão liberadas para pagamento.

Para mais informações consulte as perguntas da seção “Processos Administrativos”

Como prosseguir com uma declaração em preenchimento?

Para continuar o preenchimento da declaração de ITD, é necessário acessar o sistema com o mesmo usuário e senha previamente cadastrados ou com o certificado digital (e-CPF ou e-CNPJ) e seguir as instruções abaixo:

- Clique em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clique no botão “Pesquisar”;

- Clique no ícone “Ações”;

- Clique no ícone “Editar Declaração”.

Prossiga tela a tela fazendo as alterações necessárias até finalizar por completo a declaração.

Como cancelar uma declaração em preenchimento?

Uma declaração em preenchimento não pode ser cancelada, porém, pode ser desativada. Para desativar uma declaração, que esteja em preenchimento, caso necessário, basta clicar no ícone correspondente na coluna ações da declaração e preencher a justificativa. Caso não queira desativá-la, basta clicar no ícone editar da coluna ações da declaração e dar continuidade ao seu preenchimento.

Aparece a mensagem “Já existe uma declaração em preenchimento”

Há naturezas de declaração que não permitem que haja mais de uma declaração em preenchimento para um mesmo transmitente. Exemplo desta situação é a natureza “herança por escritura pública” que não permite que haja mais de uma declaração em preenchimento para um mesmo transmitente, sendo declarações de partilha. Neste caso é necessário concluir uma declaração e em seguida, dependendo do caso, preencher uma nova declaração de sobrepartilha ou fazer uma retificação na declaração original.

Como desativar uma declaração?

Antes de finalizada a declaração, enquanto em preenchimento, o próprio declarante pode desativá-la. Após a transmissão da declaração e emissão das guias de lançamento, a desativação só pode ser feita pela autoridade fiscal mediante processo administrativo eletrônico aberto no SEI. A desativação apaga os dados inseridos, não sendo possível recuperá-los. Se uma declaração foi desativada, o contribuinte deve preencher nova declaração.

A desativação pela não ocorrência do fato gerador deverá observar o prazo previsto no §2º, do art. 28, da Lei nº 7.174/2015, sob pena de multa.

As demais hipóteses de desativação serão objeto de análise pela SEFAZ. Em qualquer dos casos, deverá o interessado apresentar integralmente a documentação constante da Resolução SEFAZ/RJ nº 182/2017.

Os documentos podem ser encontrados na página do ITD no Site da SEFAZ-RJ e deverão ser apresentados conforme a natureza da Declaração (Herança Extrajudicial, Herança Processo Judicial, Doação, etc.).

Como retificar uma declaração?

Para retificar uma declaração, o requerente deve acessar o sistema SD-ITD com o usuário e senha cadastrados ou com certificado digital (e-CPF ou e-CNPJ) e seguir as instruções abaixo:

1) Clique em “Pesquisar por Declaração/Guia”;

2) Insira o número da Declaração no campo “Nº da Declaração”;

3) Clique em “Pesquisar” -> “Ações” -> “Retificar Declaração“.

Prossiga tela a tela fazendo as alterações necessárias até finalizar por completo a retificação.

É possível que, em determinadas situações, o próprio declarante não possua o ícone de retificação habilitado no sistema ou que determinados campos da declaração não possam ser alterados pelo próprio declarante. Nestes casos a solicitação de retificação dever ser realizada por processo administrativo eletrônico aberto no SEI.

Para mais informações consulte as perguntas da seção “Processo Administrativo Eletrônico – SEI”.

O campo sobre a existência de avaliação judicial não é retificável. O contribuinte deve desativar a declaração diretamente no sistema e, após a desativação, criar uma nova declaração com os dados corretos.

Quando uma declaração está com a coluna retificada com a informação em retificação, além do próprio declarante poder ter editado a declaração e alterado a mesma sem finalizá-la, pondo a declaração em retificação, também há casos em que há processos administrativos que solicitam ou determinam que uma declaração deva ser retificada. Nestes casos, o declarante deve aguardar que a declaração tenha sua retificação finalizada pela autoridade fiscal e acessar a declaração para tomar ciência, imprimindo as guias de lançamento, quando a coluna situação da declaração estiver com a informação aguardando ciência.

É possível retificar a natureza da declaração?

Não é possível alterar a natureza de uma declaração preenchida no sistema SD-ITD. Neste caso o declarante deve desativá-la e preencher uma nova declaração na natureza desejada. Caso não seja possível que o próprio declarante desative a declaração, deverá solicitar a desativação, protocolando processo administrativo no sistema SEI.

Para mais informações consulte as perguntas da seção “Processo Administrativo Eletrônico – SEI”

Como imprimir ou reimprimir a declaração?

Para imprimir a declaração, o declarante deve acessar o sistema com o mesmo usuário e senha cadastrados previamente ou com certificado digital (e-CPF ou e-CNPJ) e seguir as instruções abaixo:

- Clique em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clique no botão “Pesquisar”;

- Clique no ícone “Ações”;

- Clique no ícone “Imprimir”.

Apenas as declarações com situação “finalizada” podem ser impressas.

Consigo imprimir uma declaração com status “aguardando ciência”?

Não é possível imprimir um DARJ quando a declaração está aguardando ciência. Neste caso, as guias de lançamento devem ser impressas para o registro da ciência no sistema SD-ITD. Somente após o registro da ciência das guias de lançamento é possível a impressão dos respectivos DARJ (s) para pagamento. Apenas as declarações com situação “finalizada” podem ser impressas.

Não tenho contato com o declarante, como proceder?

Caso não possua mais contato com o declarante original da declaração, você pode solicitar a troca de declarante. Este pedido deve ser solicitado por processo administrativo aberto no sistema SEI.

Para mais informações consulte as perguntas da seção “Processo Administrativo Eletrônico – SEI”

Como solicitar a troca de declarante? Não sei quem procedeu com a declaração no sistema?

Trocas de declarante ou alterações cadastrais de declarantes somente podem ser solicitadas por processo administrativo protocolado no sistema SEI.

Para mais informações consulte as perguntas da seção “Processo Administrativo Eletrônico – SEI”.

Como declarar bens de outros Estados?

É necessário cadastrar todos os bens transmitidos, inclusive os bens de outros estados. Ao finalizar a declaração, o sistema não emitirá as guias de cobrança de ITD dos imóveis localizados fora do Estado do Rio de Janeiro. Para os bens móveis tributados em outros Estados, as guias serão emitidas com a marcação “isenção”.

Como declarar o perdão de dívida?

Para declarar perdão de dívida, o interessado deve emitir declaração de doação pura e simples e escolher como bem transmitido “moeda real”.

Como declarar os valores doados em vida?

Cadastre os bens como moeda, no caso de doação em vida. Após finalizar a declaração, deverá protocolar processo na auditoria fiscal de atendimento, sem pagar o imposto, solicitando que a guia seja extinta pelo motivo colação.

Essa solicitação deve ser feita através de Processo Administrativo Tributário eletrônico aberto no SEI. Para saber como utilizar o SEI, acesse as perguntas da seção SEI.

Como declarar inventário conjunto de marido e esposa falecidos em épocas diferentes?

Para declarar inventário conjunto de marido e esposa falecidos em épocas diferentes, o declarante deve preencher uma declaração para cada um dos falecidos. Cada sucessão tem a sua própria declaração que deverá retratar os bens/direitos e herdeiros na data de cada óbito.

No primeiro falecimento deverá selecionar como estado civil a opção “casado” e como parte do bem transmitido o percentual de “100%”. O sistema reservará automaticamente a meação.

No segundo falecido deverá selecionar como estado civil a opção “ viúvo (a) ” e como parte do bem transmitida o percentual de “50%”.

Como preencher uma Declaração de Doação, se não possuo o CPF?

Caso o doador e/ou o donatário não possuam CPF, deve-se marcar a opção “sem CPF” durante o preenchimento da declaração. Caso não tenha sido preenchido o número do CPF tanto para o doador quanto para o donatário, a declaração cairá em pendência e deverá ser analisada por um Auditor Fiscal.

Nesse caso, é necessário abrir um processo administrativo eletrônico no sistema SEI-RJ, seguindo as instruções do relatório de pendência e lista de documentos emitidos pelo sistema SD-ITD. O processo será distribuído para um Auditor Fiscal, que irá analisar a documentação que deve ser digitalizada e anexada ao processo. Somente após a análise do Auditor é que as guias serão liberadas para pagamento.

Os valores reembolsáveis podem ser declarados no sistema?

Sim. Os valores a serem reembolsados (via judicial) devem ser inseridos no bem “conta corrente e outros ativos financeiros”. Selecione a opção “outros” e não marque conta nem agência.

Como incluir no sistema um bem que não consta na lista? (exemplo: imóvel sem Inscrição Municipal)

É necessário realizar o preenchimento desse bem com a opção de cadastro “outro tipo de bem”.

Posteriormente será necessário abrir um processo administrativo eletrônico de liberação de pendências no sistema SEI. A documentação a ser anexada pode ser consultada na seção “Processos Administrativos” da página do ITD.

Para saber como utilizar o SEI, acesse as perguntas da seção “Processo Administrativo Eletrônico SEI” em “Processos Admisnistrativos”.

Como trocar o declarante cadastrado?

O próprio declarante de uma declaração pode realizar a troca de declarante para atribuir uma declaração de sua lista de declarações para outro usuário (CPF). Após a troca de declarante o declarante original não terá mais acesso à mesma.

Para realizar a troca de declarante deverá ser utilizada a funcionalidade específica da lista de botões da coluna ações da declaração.

Quando não for possível a troca de declarante pelo próprio declarante, casos em que não se tem mais contato com o declarante original da declaração, deverá ser protocolado processo administrativo no Sistema SEI, do tipo ITD: Troca de Declarante de Declaração.

Para saber como utilizar o SEI, acesse as perguntas da seção “Processo Administrativo Eletrônico SEI” em “Processos Administrativos”.

Como fazer uma alteração cadastral quando o SD-ITD não permite?

Para alteração cadastral no sistema SD-ITD, quando não seja possível ser realizada pelo próprio, é necessário a abertura de processo administrativo eletrônico no Sistema SEI.

Para saber como utilizar o SEI, acesse as perguntas da seção “Processo Administrativo Eletrônico SEI” em “Processos Administrativos”.

Qual a diferença entre o sistema SEI e o SD-ITD?

O sistema SD-ITD é o sistema onde deve ser incluída a declaração para a geração das guias de lançamento de recolhimento do ITD e posterior emissão do DARJ para pagamento do imposto.

O sistema SEI-RJ é onde são abertos os processos administrativos eletrônicos, quando há necessidade de cumprimento de exigência em declarações preenchidas no sistema SD-ITD, ou em outros casos específicos.

Como declarar Extinção / Renúncia de Usufruto?

Deve ser realizada a declaração de extinção de usufruto ou de renúncia de usufruto (o que couber) no sistema SD-ITD, se o fato gerador não estiver listado nos casos de dispensa de preenchimento de declaração do fato gerador e emissão de certificado declaratório pelo Fisco, previstos na Resolução SEFAZ 182/2017

Se o fato gerador não estiver listado nos casos de dispensa de preenchimento de declaração do fato gerador e emissão de certificado declaratório pelo Fisco, previstos na Resolução SEFAZ 182/2017, para que seja analisada a não incidência do imposto será necessária a abertura de processo administrativo eletrônico, na plataforma SEI-RJ.

Deve ser realizado o preenchimento da declaração eletrônica, pelo próprio contribuinte ou por um representante do mesmo (contador, advogado, procurador, etc.), no sistema SD-ITD, de extinção de usufruto ou de renúncia de usufruto (o que couber) e, em seguida, para que seja analisada a incidência ou não do imposto será necessária a abertura de processo administrativo eletrônico, na plataforma SEI-RJ.

Preciso declarar todos os bens, inclusive aqueles localizados fora do Estado do Rio de Janeiro?

Todos os bens devem ser declarados mesmo que de fora do Estado do Rio de Janeiro.

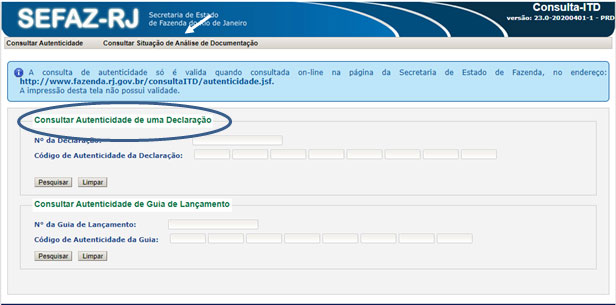

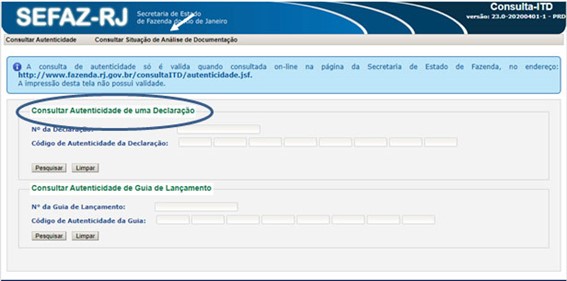

Como verificar a autenticidade da Declaração?

Após o pagamento do DARJ é necessário aguardar a apropriação automática do pagamento que ocorre em até 48 horas. Após a quitação de todas as Guias de Lançamento geradas através do preenchimento da declaração, o sistema libera a impressão da Declaração, que também possui um código específico para consulta da autenticidade.

No Sistema SD-ITD, clique em “consultar autenticidade”. A consulta de autenticidade só é válida on-line.

A autenticidade também pode ser consultada diretamente no endereço http://www4.fazenda.rj.gov.br/consultaITD/autenticidade.jsf.

Guia de Lançamento

O que é uma Guia de Lançamento?

A Guia de Lançamento é o instrumento legal para o lançamento do crédito do ITD, bem como para o reconhecimento de sua exoneração. A guia contém as principais informações: Adquirente, transmitente, identificação do bem e imposto devido. Para pagar a guia é necessário tomar ciência da mesma. Para tomar ciência da guia é necessário imprimi-la pela primeira vez.

As guias de lançamento de ITD são emitidas automaticamente pelo SD-ITD. Elas ficam indisponíveis para impressão enquanto a Declaração estiver com Pendências ou se a Declaração estiver em Retificação.

Exemplo de número de Guia de Lançamento 2021-0-123456-0-00.

A Guia de Lançamento de ITD será emitida em decorrência das informações prestadas na Declaração, dispensada a assinatura da autoridade fiscal quando gerada por meio da Internet, devendo a sua autenticidade e a confirmação do seu pagamento ou de sua exoneração serem verificadas.

É obrigatória a emissão de Guia de Lançamento de ITD específica por bem ou direito transmitido.

Uma vez efetuado o lançamento do imposto pela Guia de Lançamento de ITD fica constituído o respectivo crédito tributário. O não pagamento do imposto, nos prazos estabelecidos, sujeitará à inscrição do crédito tributário em dívida ativa.

Como tomar ciência da Guia de Lançamento?

A ciência da Guia de Lançamento ocorre com a sua impressão, pela primeira vez.

Como imprimir a Guia de Lançamento?

Para imprimir a Guia de Lançamento, acesse o SD-ITD e siga as instruções abaixo:

- Clique em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clique no botão “Pesquisar”;

- Clique no ícone “Guia(s)”;

- Selecione a(s) Guia(s) e imprima.

A Guia está com status de pagamento incompleto. O que fazer?

É necessário gerar um DARJ referente ao pagamento complementar no portal de pagamentos da SEFAZ-RJ. O Portal de Pagamentos disponibiliza um DARJ para cada Guia de Lançamento com valores a serem pagos.

As guias de ITD são canceladas após a retificação?

As guias de ITD que foram retificadas não são canceladas. Ao finalizar a Declaração, as guias serão reemitidas e podem ter um dígito a maior no final, para sinalizar a retificação.

É possível retificar uma guia alterada por um auditor?

Não é possível retificar uma guia emitida por auditor fiscal. Nestes casos, qualquer retificação deverá ser solicitada, protocolando pedido em processo administrativo eletrônico no sistema SEI RJ.

Para mais informações acesse as perguntas e respostas da seção “Processos Administrativos”.

Fiz uma sobrepartilha e as guias anteriores ficaram com status de pagamento incompleto.

Com a inserção dos bens da sobrepartilha, a alíquota deve ter mudado de faixa. Com isso, as guias da Declaração de partilha ficaram com o pagamento incompleto.

Para solucionar a questão, o interessado deverá emitir DARJ das guias da partilha e pagar o complemento. No momento de emissão do DARJ, o sistema somente irá cobrar a diferença referente ao valor não pago.

Atenção: O DARJ deverá ser de ITD com o número da guia gerado no Sistema de Declarações, não servindo “DARJ – Outras Receitas”, exceto se o Auditor solicitar em Processo Administrativo Tributário.

O sistema só permite o preenchimento da sobrepartilha após a quitação integral das guias da partilha.

Como consultar a Autenticidade da Guia do sistema SD-ITD?

Após o pagamento do DARJ é necessário aguardar a apropriação automática do pagamento à Guia de Lançamento, que ocorre em até 48 horas. Com o reconhecimento do pagamento, o código de consulta da autenticidade da Guia é modificado.

É necessário imprimir ou verificar o código de autenticidade que diverge do código de autenticidade anterior ao pagamento. No SD-ITD, clique na aba “consultar autenticidade” ou faça a consulta diretamente clicando em fazenda.rj.gov.br/consultaITD/autenticidade.jsf.

Cada Guia de Lançamento possui um código específico para a respectiva consulta.

Como emitir uma guia de extinção / renúncia de usufruto com o benefício da não incidência?

Deve ser realizada a declaração de extinção de usufruto ou de renúncia de usufruto (o que couber) no sistema SD-ITD, se o fato gerador não estiver listado nos casos de dispensa de preenchimento de declaração do fato gerador e emissão de certificado declaratório pelo Fisco, previstos na Resolução SEFAZ 182/2017.

Se o fato gerador não estiver listado nos casos de dispensa de preenchimento de declaração do fato gerador e emissão de certificado declaratório pelo Fisco, previstos na Resolução SEFAZ 182/2017, para que seja analisada a não incidência do imposto será necessária a abertura de processo administrativo eletrônico, na plataforma SEI-RJ.

Neste caso, deve ser realizado o preenchimento da declaração eletrônica, pelo próprio contribuinte ou por um representante do mesmo (contador, advogado, procurador, etc.), no sistema SD-ITD, de extinção de usufruto ou de renúncia de usufruto (o que couber) e, em seguida, para que seja analisada a incidência ou não do imposto será necessária a abertura de processo administrativo eletrônico, na plataforma SEI-RJ.

Guia de Controle

Como transferir o valor pago nas Guias de Controle (final 5.64, 7.64, 9.64, 8.64) para as guias do sistema novo?

É necessário realizar o preenchimento de nova Declaração no sistema SD-ITD, fazendo constar todos os bens do falecido, inclusive aqueles com guias de controle pagas do sistema antigo.

Posteriormente será necessário apresentar a documentação pertinente através de abertura de processo administrativo eletrônico de apostilamento no sistema SEI RJ. Para mais informações acesse as perguntas e respostas da seção “Processos Administrativos”.

Vale ressaltar que atualmente as Guias de Controle do ITD emitidas e pagas antes da entrada em vigor da Resolução SEFAZ 182/2017 permanecerão válidas até 31 de dezembro de 2026.

Como reimprimir as Guias de Controle (final 5.64, 7.64, 9.64, 8.64)?

Para a reimpressão das guias antigas (final 5.64, 7.64, 9.64, 8.64), clique aqui.

Tenho Guias de Controle (final 5.64/7.64/9.64) que não foram pagas e agora?

Nestes casos o contribuinte deverá preencher uma nova Declaração no sistema SD-ITD e emitir novas guias de lançamento.

Tenho Guias de Controle (5.64/7.64/9.64) pagas, tenho que declarar novamente no sistema?

As Guias de Controle do ITD emitidas e pagas antes da entrada em vigor da Resolução SEFAZ 182/2017 permanecerão válidas até 31 de dezembro de 2026.

Impugnação

A partir do dia 15/10/2021, a abertura de processos de impugnação de guias de lançamento passou a ser exclusivamente através do Sistema Eletrônico de Informações – SEI RJ, devendo o contribuinte solicitar o seu cadastro no sistema SEI.

O prazo para impugnação do lançamento é de 30 (trinta) dias contados da data de ciência do lançamento, conforme disposto no artigo 28 da Lei 7.174/2015. Para conferir a documentação necessária, clique aqui.

Se originalmente a impugnação foi realizada em processo físico e, após a inclusão de documentação/recurso, o processo físico for digitalizado, qualquer solicitação adicional ou anexação de novos documentos deverá ocorrer exclusivamente de forma eletrônica através do sistema SEI RJ. Para tanto, o contribuinte deve realizar o seu cadastro no sistema SEI e, em seguida, solicitar acesso ao referido processo.

Caso o processo já tenha sido digitalizado, não será possível anexar a documentação em papel, devendo o contribuinte realizar seu cadastro no sistema SEI RJ e solicitar acesso ao referido processo.

Isenção

Quem tem direito à isenção de ITD no Estado do Rio de Janeiro?

De acordo com o art. 8º da Lei 7.174/2015, estão isentas do ITD:

I – a doação do domínio direto relativo à enfiteuse;

II – a doação a Estado estrangeiro de imóvel destinado exclusivamente ao uso de sua missão diplomática ou consular;

III – a transmissão dos bens ao cônjuge, em virtude da comunicação decorrente do regime de bens do casamento, assim como ao companheiro, em decorrência de união estável;

IV – a caducidade ou extinção do fideicomisso, com a consolidação da propriedade na pessoa do fiduciário ou do fideicomissário;

V – a doação de imóvel para residência própria, por uma única vez, a qualquer título, quando feita a ex-combatentes da Segunda Guerra Mundial, assim considerados os que participaram das operações bélicas, como integrantes do Exército, da Aeronáutica, da Marinha de Guerra e da Marinha Mercante do Brasil;

VI – a transmissão causa mortis de valores não recebidos em vida pelo falecido, correspondentes a salário, remuneração, rendimentos de aposentadoria e pensão, honorários e saldos das contas individuais do Fundo de Garantia do Tempo de Serviço – FGTS e do Fundo de Participação PIS-PASEP, excluídos os casos de que trata o art. 23;

VII – a transmissão causa mortis de bens e direitos integrantes de monte-mor cujo valor total não ultrapasse a quantia equivalente a 13.000 (treze mil) Unidades Fiscais de Referência do Estado do Rio de Janeiro (UFIRs-RJ);

VIII – a doação, em dinheiro, de valor que não ultrapasse a quantia equivalente a 11.250 (onze mil, duzentas e cinquenta) UFIRs-RJ por ano civil, por donatário;

IX – a doação de imóvel ocupado por comunidade de baixa renda, destinado a regularização fundiária e urbanística promovida pelo Poder Público;

X – a doação de imóvel destinado a programa habitacional promovido pelo Poder Público, destinado a pessoas de baixa renda ou em decorrência de calamidade pública;

XI – a transmissão causa mortis de imóveis residenciais a pessoas físicas, desde que a soma do valor dos mesmos não ultrapasse o valor equivalente a 60.000 (sessenta mil) UFIRs-RJ.

XII – a transmissão causa mortis de um único imóvel para residência própria, por única vez, quando feita a herdeiros necessários de policiais militares e civis, e agentes penitenciários mortos comprovadamente em decorrência do desempenho da atividade profissional;

XIII – a transmissão causa mortis de imóveis residenciais dos Programas de Arrendamento Residencial (PAR) e Minha Casa Minha Vida, observados os valores dos respectivos programas;

XIV – a transmissão causa mortis de imóveis localizados em Unidades de Conservação da Natureza onde os residentes pertençam à comunidades tradicionais e quilombolas, devidamente comprovados, na forma da legislação;

XV – a doação de um único imóvel para residência própria, por uma única vez, quando feita pela vítima de violência praticada por agente de Estado, quando transitada em julgado a sentença condenatória;

XVI – a doação de um único imóvel para residência própria, por uma única vez, quando feita a pensionistas de policiais militares e civis, e inspetores de segurança da administração penitenciária, mortos em, serviço ou em decorrência dele.

XVII – a doação ou transmissão causa mortis a pessoas físicas de um único imóvel residencial localizado em comunidades de baixa renda, na forma a ser regulamentada pelo Poder Executivo.

XVIII – A transmissão causa mortis e a doação a fundações de direito privado com sede no Estado do Rio de Janeiro, bem como a associações de assistência social, saúde e educação, ou das que mantenham atividades em ao menos um dos temas citados nos incisos do artigo 3º da Lei 5.501 de Julho de 2009, independente de certificação, inclusive as instituições sem finalidade econômica financiadoras e daquelas dedicadas a constituição de fundos para financiamento das instituições isentas ou de suas atividades.

Como solicitar a isenção de ITD?

Para solicitar a isenção de ITD, é necessário realizar o preenchimento da Declaração no Sistema de Declaração de ITD (fazendo constar todos os bens a serem transmitidos) e finalizá-la, para que o sistema emita as Guias de Lançamento.

Caso a Guia de Lançamento isenta não seja emitida automaticamente pelo a SD-ITD, será necessário solicitar a isenção através da abertura de processo administrativo eletrônico no sistema SEI RJ. Os tipos de processo de isenção que podem ser abertos são:

- ITD: Solicitação de Isenção de ITD – Causa Mortis

- ITD: Solicitação de Isenção de ITD – Demais Casos

- ITD: Solicitação de Isenção de ITD – Extinção Usufruto

O pedido de isenção refere-se ao bem (constante na Guia de Lançamento), não sendo possível a isenção por herdeiro.

Para informações, consulte as perguntas e respostas da seção “PROCESSOS ADMINISTRATIVOS”.

O que fazer após o deferimento da Isenção?

Após o deferimento da Isenção, o declarante deve acessar o SD-ITD, e verificar se já foi feita a alteração na situação da (s) guia (s) para “Extinto”. Posteriormente deve:

- Clicar em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clicar no botão “Pesquisar”;

- Clicar no ícone “Ações”;

- Clicar em “Imprimir”;

Para dar prosseguimento ao processo de Inventário, basta apresentar a Declaração, a Guia de Lançamento (reimpressa com a informação da isenção) e a Consulta de Autenticidade desses documentos ao Cartório ou ao Juiz.

Para informações sobre Consulta de Autenticidade, consulte as perguntas e respostas da seção “GUIA DE LANÇAMENTO”.

Como requerer a isenção para doação em dinheiro até 11.250 UFIR’s?

Parar requerer a isenção para doação em dinheiro até 11.250 UFIR’s, é necessário realizar o preenchimento da Declaração eletrônica (fazendo constar todos os bens a serem transmitidos) e finalizá-la para que o sistema emita as Guias de Lançamento. Após a finalização e transmissão da Declaração, a Guia de Lançamento será emitida como “isenta” automaticamente. Caso a Guia de Lançamento não seja emitida com essa informação, será necessário solicitar abertura de Processo Administrativo eletrônico através do sistema SEI RJ.

Vale ressaltar que a isenção na doação, em dinheiro, de valor que não ultrapasse a quantia equivalente a 11.250 (onze mil, duzentas e cinquenta) UFIRs-RJ é verificada por ano civil, por donatário.

Para informações sobre abertura de processos, consulte as perguntas e respostas da seção “PROCESSOS ADMINISTRATIVOS”.

Realizei uma doação e a Guia de Lançamento foi emitida com isenção. Após outra doação, perdi a isenção concedida anteriormente. O que fazer?

Quando ocorrem várias doações que somadas ultrapassam o limite de 11.250 (onze mil, duzentas e cinquenta) UFIRs-RJ por ano civil, por donatário, o sistema passa a cobrar todas as Guias de Lançamento (assim que o limite é ultrapassado), inclusive aquelas que estavam anteriormente isentas.

Quando o limite é ultrapassado, deve-se reimprimir as Guias que estavam anteriormente isentas, emitir os respectivos DARJ (s) e realizar os pagamentos.

Para informações sobre DARJ e Pagamento, consulte as perguntas e respostas da seção “DARJ e PAGAMENTO”.

Perdi o direito à isenção e o sistema está cobrando mora.

De acordo com o artigo 9º, §3º, da Lei 7174/15, quando constatado, a posteriori, o não atendimento das condições para o gozo da isenção, inclusive em decorrência de sobrepartilha, o reconhecimento será revisto de ofício, com a cobrança do imposto e acréscimos legais.

Legislação

O que é o ITD?

ITD (Imposto sobre a Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos) é o imposto estadual que incide sobre a transmissão causa-mortis e doações de quaisquer bens e direitos.

Qual é a legislação que rege o ITD no Estado do Rio de Janeiro?

- Lei 1427/89 – Institui o ITD para fatos geradores ocorridos no período de 01/03/1989 a 31/06/2016

- Lei 7174/15 – Dispõe sobre o ITD para fatos geradores ocorridos a partir de 01/07/2016

- Lei 8804/2020 – Isenção de ITD

- Resolução SEFAZ 680/2013 – Parcelamento de ITD

- Resolução SEFAZ 182/2017 – Regulamenta a Lei nº 7.174, de 28 de dezembro de 2015, que institui as declarações de herança escritura pública, de herança processo judicial, de doações e demais naturezas e de dissolução conjugal e a guia de lançamento de ITD a ser emitida pela internet, dispõe sobre normas de cálculo, e dá outras providências.

Qual o fato gerador do ITD?

De acordo com o art. 2º da lei 7.174/2015, o ITD tem como fato gerador a transmissão causa mortis de quaisquer bens ou direitos e a doação de quaisquer bens ou direitos. Nas transmissões causa mortis e doações ocorrem tantos fatos geradores distintos quantos sejam os beneficiários, usufrutuários, cessionários, fiduciários, herdeiros, legatários ou donatários.

A transmissão causa mortis ocorre em todos os casos de sucessão de bens e direitos, inclusive a provisória. No caso de aparecimento do ausente, fica assegurada a restituição do imposto recolhido em decorrência de sucessão provisória.

Incide o ITD relativo à sucessão legítima ou testamentária, ainda que gravados a herança ou o legado.

Quando ocorre o fato gerador do ITD?

Na transmissão causa mortis, o fato gerador ocorre na data da abertura da sucessão.

Nas transmissões causa mortis e doações ocorrem tantos fatos geradores distintos quantos sejam os beneficiários, usufrutuários, cessionários, fiduciários, herdeiros, legatários ou donatários.

Quando se opera a doação?

De acordo com a Lei 7.174/2015, art. 4º, a doação se opera nos termos da lei civil quando uma pessoa, por liberalidade, transfere bens ou direitos do seu patrimônio para o de outra que os aceita expressa, tácita ou presumidamente, com ou sem encargo, em especial nos casos de:

I – cessão gratuita a qualquer título, inclusive de herança ou legado;

II -revogação ou reversão de doação ou cessão, exceto aquelas operadas no prazo de 12 (doze) meses a contar do pagamento efetivo do imposto;

III – excesso de meação ou quinhão quando, na divisão do patrimônio comum ou partilha, em sucessão causa mortis, dissolução de sociedade conjugal ou de união estável, alteração do regime de bens ou dissolução de condomínio, associação, sociedade empresarial ou civil, qualquer dos cônjuges, companheiros, herdeiros, condôminos, associados ou quotistas receber montante que exceda a meação, quinhão, quota ou fração ideal a que fazem jus;

IV – permuta, quando uma das partes receber montante que exceda o recebido pela outra parte;

V – instituição gratuita de quaisquer direitos reais sobre coisa alheia, exceto os de garantia;

VI – doação do direito de superfície;

VII – não restituição de bem emprestado, quando o mutuante abrir mão do bem em favor do mutuário;

VIII – remissão de dívida;

IX – mandato em causa própria; e

X – transmissão patrimonial não onerosa decorrente de reorganizações ou operações societárias.

Quais as alíquotas aplicáveis ao ITD?

| Lei nº 1.427/89 | Lei nº 7174/15 | Lei nº 7786/2017 | |

| Alíquotas vigentes | |||

| Até 28/03/2016 | De 29/03/2016 a 31/12/2017 | De 01/01/2018 a 10/04/2018 | A partir de 16/02/2018* |

| 4% (quatro por cento), para todos os valores | 4,5% (quatro e meio por cento), para valores até 400.000 UFIR-RJ | 4,0% (quatro por cento), para valores até 70.000 UFIR-RJ | 4,0% (quatro por cento), para valores até 70.000 UFIR-RJ; |

| 4,5% (quatro e meio por cento), para valores acima de 70.000 UFIR-RJ e até 400.000 UFIR-RJ | 4,5% (quatro e meio por cento), para valores acima de 70.000 UFIR-RJ e até 100.000 UFIR-RJ | ||

| 5,0% (cinco por cento), para valores acima de 100.000 UFIR-RJ e até 200.000 UFIR-RJ | |||

| 6% (seis por cento), para valores acima de 200.000 UFIR-RJ e até 300.000 UFIR-RJ | |||

| 7% (sete por cento), para valores acima de 300.000 UFIR-RJ e até 400.000 UFIR-RJ | |||

| 5,0% (cinco por cento), para valores acima de 400.000 UFIR-RJ | 5,0% (cinco por cento), para valores acima de 400.000 UFIR-RJ | 8% (oito por cento) para valores acima de 400.000 UFIR-RJ | |

OBS.: Aplica-se a alíquota vigente ao tempo da ocorrência do fato gerador.

* Conforme SL 1145 do STF.

Para consultar o histórico de valores da UFIR-RJ consulte a opção “Acesso Rápido / Mais Opções / UFIR” no portal da SEFAZ-RJ.

Quem é o contribuinte do ITD?

De acordo com o art.10º da Lei 7174/2015, o contribuinte do imposto é o beneficiário, usufrutuário, cessionário, fiduciário, herdeiro, legatário ou donatário, assim entendida a pessoa em favor da qual se opera a transmissão do bem ou direito, por doação ou causa mortis.

Quando ocorre a não incidência do ITD?

De acordo com o art. 7º da Lei 7174/2015, o ITD não incide:

I – quando houver renúncia pura e simples à herança ou ao legado, sem ressalva ou condição, desde que o renunciante não indique beneficiário ou tenha praticado ato que demonstre aceitação;

II – no recebimento de capital estipulado de seguro de vida contratado com cláusula de cobertura de risco;

III – na extinção de usufruto ou de qualquer outro direito real;

IV – sobre o fruto e rendimento do bem do espólio havidos após o falecimento do autor da herança ou legado; e

V – nas hipóteses relativas às imunidades previstas no inciso VI do caput do art. 150 da Constituição Federal.

Quando o ITD é devido ao Estado do Rio de Janeiro?

De acordo com o art. 5º da Lei 7174/2015, o ITD é devido ao Estado do Rio de Janeiro:

I – na transmissão de bem imóvel, bem como de direitos a ele relativos, se o mesmo estiver situado neste Estado; ou

II – na transmissão de bem móvel ou de bem imóvel situado no exterior, bem como de direitos a eles relativos, se nele estiver localizado o domicílio:

- do doador;

- do donatário, quando o doador for domiciliado no exterior;

- do falecido, na data da sucessão, observado o disposto no § 3º deste artigo; ou

- do herdeiro ou legatário, quando o falecido, na data da sucessão, era residente ou domiciliado no exterior.

Qual a base de cálculo do ITD?

De acordo com os artigos 14 e 15 da Resolução SEFAZ 182/2017, a base de cálculo do imposto é o valor de mercado do bem ou direito transmitido.

O valor do bem ou direito transmitido, declarado pelo contribuinte, fica sujeito à aprovação pela Secretaria de Estado de Fazenda nos casos de HEP, de HPJ de rito sumário (arrolamento), de Doações e demais naturezas do ITD e de Dissolução Conjugal.

Qual a base de cálculo do ITD no excesso de partilha?

De acordo com os artigos 25 e 26 da Resolução SEFAZ 182/2017, nos casos de aquisição em excesso na partilha, a apuração da base de cálculo considerará todos os bens partilhados.

Nos casos de renúncia translativa ou cessão da meação referente ao inventário que estiver sendo declarado, o ITD destes fatos geradores será cobrado como excesso na partilha, sendo gerada uma única Guia de Lançamento de ITD com esta natureza, conforme Anexo II-B e Anexo V-B.

Qual a base de cálculo de bem imóvel?

De acordo com a Seção I da Resolução SEFAZ 182/2017, a base de cálculo do imposto para imóvel urbano ou rural e direitos a eles relativos será o valor integral do bem ou direito na data da avaliação.

A base de cálculo do ITD para imóvel urbano ou direito a ele relativo, sempre que disponível em consulta pública, será o valor atribuído pela Prefeitura para cálculo do Imposto sobre Transmissão Inter Vivos, a Qualquer Título, por Ato Oneroso, de Bens Imóveis, por Natureza ou Acessão Física, e de Direitos Reais sobre Imóveis, Exceto os de Garantia, bem como de Direitos a Sua Aquisição – ITBI.

Apenas na indisponibilidade de consulta pública da base de cálculo do ITBI, será adotado o valor venal fixado para o lançamento do Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU, multiplicado por índice registrado no Sistema Corporativo da SEFAZ para o imposto

Caso o disposto no caput não reflita o valor de mercado do imóvel, a avaliação administrativa poderá considerar o valor de mercado, segundo pesquisas realizadas em sites e publicações especializadas ou o valor de venda anterior.

A base de cálculo de imóvel urbano não será inferior ao fixado para o lançamento do IPTU.

A base de cálculo do ITD para imóvel rural ou direito a ele relativo será o valor total do imóvel declarado pelo contribuinte para efeito de lançamento do Imposto sobre a Propriedade Territorial Rural – ITR, multiplicado por índice registrado no Sistema Corporativo da SEFAZ para o imposto.

A base de cálculo de imóvel rural não será inferior ao valor total do imóvel declarado pelo contribuinte para efeito de lançamento do ITR.

A base de cálculo do imposto de bem imóvel, no caso de Inventário Judicial com avaliação homologada pela autoridade judiciária, será o valor da avaliação atualizado, exceto nos casos de mudança para o rito sumário.

Qual a base de cálculo de bem móvel?

De acordo com a Seção I da Resolução SEFAZ 182/2017, a base de cálculo do imposto de bem móvel será o valor real do bem ou direito, assim considerado:

I – o valor corrente de mercado do bem ou direito;

II – a cotação média do último pregão realizado na data do óbito, nas transmissões causa mortis, ou do último pregão realizado antes da data de lançamento, nos casos de doação;

III – o valor de mercado da sociedade, com base no montante do patrimônio líquido registrado no balanço patrimonial anual do exercício imediatamente anterior ao do óbito, nas transmissões causa mortis, ou ao do lançamento, nos casos de doação, na transmissão de ações não negociadas em bolsas, quotas ou outros títulos de participação em sociedades simples ou empresárias;

IV – o valor convertido para a moeda nacional pela taxa de câmbio disponibilizada pelo Banco Central do Brasil na data do óbito, nas transmissões causa mortis, ou na data imediatamente anterior à do lançamento, nos casos de doação, na transmissão de moeda estrangeira;

V – o valor do montante na data do óbito, nas transmissões causa mortis, ou na data do lançamento, nos casos de doação, na transmissão de moeda nacional, seja em espécie, saldo em conta corrente ou aplicação financeira, inclusive na forma de quotas de fundo de investimento ou previdência privada;

VI – o valor, na data da Declaração, fixado para o lançamento do Imposto sobre a Propriedade de Veículos Automotores – IPVA, na transmissão de veículos automotores terrestres;

VII – o valor total das quotas dos fundos de investimento, vinculados ao plano de que o falecido era titular na data do óbito, se este óbito ocorrer antes do recebimento do benefício ou o valor total do saldo da provisão matemática de benefícios concedidos, na data do óbito, se este óbito ocorrer durante a fase de recebimento da renda, na transmissão causa mortis de valores e direitos relativos a planos de previdência complementar com cobertura por sobrevivência, estruturados sob o regime financeiro de capitalização, tais como Plano Gerador de Benefício Livre (PGBL) ou Vida Gerador de Benefício Livre (VGBL), para os beneficiários indicados pelo falecido ou pela legislação.

Nos casos dos incisos II, III, IV, V e VII, o valor será atualizado monetariamente até a emissão da Guia de Lançamento de ITD para pagamento segundo o índice adotado pela Fazenda.

Nos casos de inexistência de pregão na data do óbito referido no inciso II, deverá ser utilizada a data imediatamente anterior.

Quando os valores consignados no balanço patrimonial referido no inciso III deste artigo não refletirem o valor de mercado da sociedade, os ativos poderão ser reajustados pela autoridade fiscal, conforme as normas e práticas contábeis aplicáveis à apuração de haveres e à avaliação patrimonial.

Na inexistência de base de cálculo de IPVA, será utilizado o disposto no inciso I deste artigo.

A base de cálculo do imposto de bem móvel, no caso de Inventário Judicial com avaliação homologada pela autoridade judiciária, será o valor da avaliação atualizado, exceto nos casos de mudança para o rito sumário.

DARJ e Pagamento

Quais as opções de pagamento?

O ITD pode ser pago à vista (valor integral) ou parcelado.

(1) Pagamento à vista: no valor integral, devendo ocorrer em até 60 (sessenta) dias da ciência da guia de lançamento, ou seja, em até 60 dias após a impressão da guia de lançamento pela primeira vez. (Lei 7.174/2015)

(2) Parcelamento Automático (4 vezes): em 4 (quatro) parcelas mensais, iguais e sucessivas, sem acréscimo, com vencimentos em 30/60/90/120 dias contados da ciência do lançamento. O parcelamento automático (4 parcelas) é aplicável apenas às guias cujos fatos geradores ocorreram a partir de 1º de julho de 2016, conforme a Lei Estadual 7.174/2015. O pagamento de uma das parcelas fora do prazo levará a interrupção dessa modalidade automaticamente.

(3) Parcelamento em até 48x (Resolução SEFAZ 680/2013): O imposto, vencido ou não, pode ser quitado por parcelamento em até 48 (quarenta e oito) meses sucessivos, conforme Resolução SEFAZ n° 680/2013. Para mais informações sobre este tipo de parcelamento, acesse as perguntas e respostas da seção “PARCELAMENTO”.

Como emitir o DARJ para pagamento do ITD?

Para realizar o pagamento do ITD, é necessário emitir o Documento de Arrecadação (DARJ) no Portal de Pagamentos da SEFAZ RJ

Antes de emitir o DARJ, porém, o contribuinte deve imprimir todas as Guias de Lançamento no SD-ITD, para que o sistema registre a ciência do lançamento e permita, assim, a impressão do DARJ.

O declarante deve emitir um DARJ para cada Guia de Lançamento com valores a serem pagos.

Para emitir o DARJ, acesse www.fazenda.rj.gov.br/pagamento

Em Tipo de Pagamento, selecione “ITD – Causa Mortis e Doação” e informe a data do pagamento e clique em “Confirmar item”. Após preencher os campos da seção itens do pagamento, clique em “confirmar item” novamente.

Onde pagar o ITD?

O pagamento do DARJ (Documento de Arrecadação do Rio de Janeiro) para quitação do ITD deve ser realizado exclusivamente no Bradesco, em moeda corrente, por débito em conta corrente ou por meio de cheque administrativo emitido a favor da Secretaria de Estado da Fazenda do Rio de Janeiro (CNPJ nº 42.498.675/0001-52).

O cliente do banco arrecadador pode efetuar o pagamento por todos os canais de autoatendimento disponibilizados por seu banco, inclusive internet e aplicativo no celular.

Quais os prazos previstos para pagamento do ITD?

Aos fatos geradores abrangidos pela vigência da Lei 7.174/2015, são aplicáveis as regras de prazos constantes do artigo 30, quais sejam:

(…)

Art. 30. O imposto deverá ser pago, a critério do contribuinte:

I – integralmente, no prazo de 60 (sessenta) dias contados da ciência do lançamento; ou

II – em quatro parcelas mensais, iguais e sucessivas, sem acréscimo, vencida a primeira no prazo de 30 (trinta) dias contados da ciência do lançamento, não se aplicando o disposto no §5º do art. 173 do Decreto-Lei nº 05, de 15 de março de 1975.

- 1º No caso de doação realizada com ou sem a lavratura de instrumento público ou particular, ainda que fora do Estado, o imposto deverá ser pago antes da ocorrência do fato gerador, dentro dos prazos estabelecidos no caput deste artigo.

- 2º Nas hipóteses referidas no art. 13, o imposto será retido e recolhido na forma e prazos estabelecidos em Resolução do Secretário de Estado de Fazenda.

- 3º Quando constituído por meio de auto de infração, o prazo para pagamento do crédito tributário é de 30 (trinta) dias contados da intimação.

- 4º O crédito tributário não pago nos prazos previstos neste artigo sofrerá os acréscimos moratórios previstos no art. 173 do Decreto-Lei nº 05 de 15 de março de 1975.

- 5º Em caso de inventário judicial, os herdeiros poderão se utilizar do montante constante do espólio para fins de quitação do ITD.

Vale ressaltar que os prazos estão diretamente ligados à lei vigente à época da ocorrência do fato gerador, sendo que óbitos mais antigos serão regidos por lei anterior a Lei 7174/2015.

(…)

Quais os acréscimos cobrados pelo atraso no pagamento do ITD?

MULTA FORMAL: É aplicada nos casos de abertura de inventário fora do prazo ou por prestar a Declaração em atraso. (art. 37, da Lei 7174/2015). Possui caráter punitivo.

JUROS DE MORA: São encargos aplicados quando vencido o prazo legal de pagamento do imposto. É uma espécie de indenização pelo retardamento na quitação do débito, uma atualização de caráter indenizatório (art. 173, I, Decreto Lei 05/1975).

MULTA DE MORA: É aplicada somente a óbitos e doações a partir de 02/01/2013 quando o contribuinte estiver recolhendo espontaneamente um débito vencido (art. 173, II, Decreto Lei 05/1975): 0,33% por dia de atraso, calculada a partir do primeiro dia subsequente ao vencimento até o dia do pagamento, limitado a 20%. A sua finalidade primordial é desestimular o cumprimento da obrigação fora de prazo.

Como tomar ciência do lançamento para imprimir o DARJ para pagamento?

A ciência do lançamento ocorre quando o contribuinte imprimir a Guia de Lançamento para pagamento pela primeira vez no sistema SD-ITD.

Após a impressão das Guias, automaticamente é registrada a ciência do lançamento e fica liberada a emissão do DARJ no Portal de Pagamentos.

Atenção: O DARJ deverá ser de ITD com o número da guia gerado no sistema de Declaração, não servindo “DARJ – Outras Receitas”, exceto se o Auditor solicitar em Processo Administrativo Tributário.

Como pagar um DARJ vencido?

Basta desconsiderar o DARJ vencido e emitir outro DARJ com nova data para vencimento.

É possível imprimir uma Guia de Lançamento que está “aguardando ciência”?

Não. Enquanto a Declaração estiver com o status “Aguardando Ciência”, não será possível a impressão do DARJ. A ciência do lançamento acontece quando há impressão da Guia.

Para que o DARJ possa ser emitido o declarante deve imprimir todas as Guias de Lançamento.

Verifique se a Guia está isenta e com o crédito tributário excluído. Nesse caso, não há DARJ a pagar em virtude da isenção.

O que fazer após o pagamento do DARJ?

Após o pagamento do DARJ é necessário aguardar até 48 horas úteis, para a sua compensação. Após esse prazo, o contribuinte deve acessar o SD-ITD, verificar se as guias de lançamento aparecem como pagas, imprimir a Declaração e a Guia de lançamento (que teve seu código de autenticidade modificado com a quitação do imposto) e, em seguida, consultar a autenticidade dessa Declaração e da Guia, clicando aqui.

A Guia de Lançamento de ITD somente poderá ser aceita para a comprovação do pagamento do imposto se acompanhada das Declarações de ITD que serviram de base para a sua emissão). Para mais informações, acesse a página de DARJ e Pagamento.

Todo mês pago cada parcela até o vencimento mas o DARJ é gerado com juros. Por quê?

No caso de débito parcelado, os JUROS cobrados são calculados com base na taxa SELIC. Estes juros não têm caráter moratório e se destinam, apenas, a atualizar o valor original do débito (atualização monetária).

Quando o pagamento é efetuado após o prazo, além da atualização acima, incidirá a MULTA DE MORA. Esta, sim, tem caráter de juros moratórios e é calculada com base na data de vencimento e de pagamento de cada parcela.

Deste modo, o valor de cada parcela é constituído pelo valor original do débito, acrescido de JUROS referente à taxa SELIC acumulada entre a data de vencimento original do débito e a data do pagamento da parcela e, se o pagamento ocorrer após o vencimento, será acrescido, ainda, da MULTA DE MORA de caráter moratório.

Ao tentar gerar o DARJ para pagamento do ITD é exibida a mensagem “Invalid path /begin was requested”. Como proceder?

Para corrigir o problema, inicie o navegador de internet e, em seguida, pressione, simultaneamente, as teclas “Ctrl + Shift + Delete” para exclusão de cookies e arquivos temporários (não é necessário excluir histórico de navegação, senhas ou imagens). Acesse novamente, o Portal de Pagamentos da SEFAZ-RJ.

Se o problema persistir, envie um e-mail para: sac.darj@fazenda.rj.gov.br.

Ao tentar gerar o DARJ para pagamento do ITD é exibida a mensagem “A situação atual da Declaração impede a impressão do Documento”. Como proceder?

É possível que a Declaração, relacionada à Guia de Lançamento de ITD, esteja com situação aguardando ciência. Neste caso, para emissão do DARJ, será necessário, antes, imprimir a guia de lançamento para que seja registrada a ciência no sistema SD-ITD.

Realizei um pagamento com o código errado. O que devo fazer?

Se o contribuinte realizar um pagamento com o código errado, deve solicitar um apostilamento do valor pago, ou seja, a sua atribuição ao código correto. Para isso, é necessário a abertura de um processo administrativo eletrônico através do sistema SEI RJ do tipo ITD: Apostilamento.

Para mais informações consulte as perguntas e respostas da seção “PROCESSOS ADMINISTRATIVOS”.

Parcelamento:

Quais os tipos de parcelamento aplicáveis ao ITD?

O pagamento do ITD pode ser parcelado.

Antes do vencimento: o imposto pode ser parcelado em 4 vezes, sem acréscimo, conforme a Lei 7.174/2015. Esse tipo de parcelamento é chamado “parcelamento automático”.

Após o vencimento: Se não houver inscrição em dívida ativa, o ITD vencido pode ser parcelado em até 24 (vinte e quatro) vezes, com acréscimos moratórios, conforme a Resolução Sefaz 680/2013.

Como funciona o parcelamento automático (4 parcelas)?

Caso queira realizar o pagamento da (s) Guia (s) em 04 parcelas sem acréscimos será necessário, dentro de 30 dias contados da ciência do lançamento (primeira impressão da Guia), registrar a forma de pagamento para cada Guia seguindo os passos abaixo:

Clicar em “Pesquisar por Declaração/Guia”;

Inserir o número da Declaração no campo “Nº da Declaração”;

Clicar no botão “Pesquisar”;

Clicar no ícone “Guia (s)”;

Clicar em “Registrar Forma de Pagamento”

Selecionar “Parcelado (4 parcelas iguais)”

Clicar em “Confirmar”.

IMPORTANTE: o sistema exibirá as datas de vencimento de cada parcela. Anote essas datas!

Não há necessidade de comparecimento à Auditoria. Vale ressaltar que esta modalidade de parcelamento está disponível apenas para os fatos geradores ocorridos na vigência da lei 7174/2015.

Posso optar pelo parcelamento automático em qualquer caso?

Não. Apenas as guias de lançamento cujos fatos geradores ocorreram a partir de 1º de Julho de 2016 podem ser parceladas automaticamente em 4 vezes, conforme a Lei Estadual 7.174/2015.

O que acontece se uma parcela do parcelamento automático deixar de ser paga?

Se uma das parcelas do parcelamento em 4 vezes sem acréscimos é perdida, o benefício é cancelado, não sendo mais possível a sua concessão, e o sistema cobrará o saldo total restante. Ao emitir um novo DARJ para pagamento da guia, o sistema cobrará o saldo restante mais juros e acréscimos moratórios. Para parcelar novamente, somente mediante abertura de processo administrativo eletrônico de parcelamento em até 24 vezes, regido pela Resolução SEFAZ 680/2013.

Como abrir um processo de parcelamento?

Para o parcelamento automático em 4 vezes não há necessidade de abertura de processo administrativo.

Para o parcelamento em até 24 vezes, regido pela Resolução SEFAZ 680/2013, deve-se protocolar processo administrativo eletrônico no sistema SEI RJ.

Consultar a seção “Parcelamento” para mais detalhes.

Como funciona o parcelamento em até 24 vezes?

De acordo com a Resolução SEFAZ 680/2013, o parcelamento em até 24 (vinte e quatro) vezes somente é possível após o vencimento do imposto. O contribuinte deve esperar o vencimento da guia de lançamento, emitir o DARJ com acréscimos moratórios e protocolar processo administrativo eletrônico de parcelamento no sistema SEI RJ.

Sim, o parcelamento em até 24 vezes somente é possível após o vencimento do imposto. Será necessário esperar o vencimento da guia de lançamento para gerar o DARJ com acréscimos moratórios.

Deve-se emitir o DARJ com acréscimos moratórios e protocolar processo administrativo eletrônico de parcelamento no sistema SEI RJ.

Consultar a seção “Parcelamento” para mais detalhes.

Quando começo o pagamento do Parcelamento em 24 vezes?

Após a abertura do processo administrativo eletrônico de parcelamento no sistema SEI RJ, haverá o deferimento ou não do Parcelamento. A concessão do parcelamento dos créditos tributários compete ao Titular da Repartição Fiscal.

O requerente terá ciência do deferimento ou indeferimento do pedido de parcelamento no próprio processo administrativo eletrônico de parcelamento protocolado no sistema SEI RJ.

Caso ocorra o deferimento, o crédito tributário ficará suspenso até o pagamento da última parcela.

A rescisão do parcelamento acarretará o imediato encaminhamento do saldo devedor para inscrição em dívida ativa, nos termos do art. 40 §1° da Resolução SEFAZ n° 680/2013. Será gerada uma CDA (Certidão de Dívida Ativa) em caso de rescisão.

O que é RQP?

RQP é o número do Requerimento do Parcelamento fornecido ao contribuinte, após aceitas as condições de parcelamento e deferido o pedido, no processo administrativo. O RQP é aplicável somente ao parcelamento regido pela Resolução SEFAZ 680/2013.

O parcelamento automático em 4 vezes (aquele aplicado pela Lei 7.174/2015) não gera número de RQP.

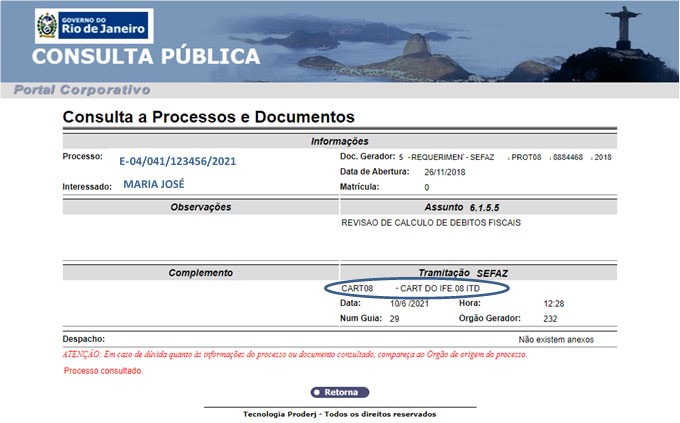

Como verificar onde está o Processo Físico de Parcelamento na Repartição?

Caso o pedido de parcelamento tenha sido realizado em processo físico, antes da adoção dos pedidos de parcelamento por processo administrativo eletrônico de parcelamento no sistema SEI RJ, para localizar o processo, acesse www.consultaprocessos.rj.gov.br e preencha os seguintes campos, como no exemplo abaixo:

UPO – Origem: E-04/041

Número: 123456

Ano: 2014

Informe o código de segurança da imagem ao lado;

O acesso ao processo de parcelamento (físico, em papel) somente é possível quando o sistema informa que o mesmo está no CART08.

Posso abrir o processo sem mora?

De acordo com a Resolução SEFAZ 680/2013, o parcelamento em até 24 (vinte e quatro) vezes somente é possível após o vencimento do imposto. O contribuinte deve esperar o vencimento da guia de lançamento, emitir o DARJ com acréscimos moratórios e protocolar processo administrativo eletrônico de parcelamento no sistema SEI RJ.

Vale ressaltar que a Lei n°8769 de 22/03/2020, interrompeu os prazos de obrigatoriedade de preenchimento das declarações e pagamento do imposto de ITD, relacionados a fatos geradores sob a vigência da lei 7174/2015, conforme art. 3º abaixo da referida lei. A vigência deste artigo encerrou em 29/12/2022, voltando os prazos a ser contados a partir de 30/12/2022.

(…)

(Redação original, vigente de 23.03.2020 a 29.12.2022)