Declaração e Guia para fatos geradores posteriores à 28/02/1989

Declaração e Guia para fatos geradores posteriores à 28/02/1989

A declaração de ITD deve ser preenchida no Sistema de Declarações (SD-ITD). O declarante deve incluir todas as informações necessárias ao efetivo lançamento do imposto.

Para fatos geradores ocorridos até 28/02/1989 é necessário a abertura de processo administrativo de remissão no sistema SEI-RJ. Clique aqui para verificar documentação necessária.

O prazo para preenchimento da declaração está disposto no artigo 27, §4º, da Lei 7.174/2015.

As informações detalhadas sobre o preenchimento da declaração podem ser encontradas:

Em caso de dúvidas, acesse as Perguntas Frequentes.

Modalidades de Declaração

Herança por Escritura Pública (Extrajudicial)

Sendo todos os herdeiros capazes e se estiverem de acordo, poderá ser feito o inventário e a partilha por escritura pública. A partilha através de escritura pública pode ser feita em qualquer Cartório de Notas e não depende de homologação judicial.

Herança por Processo Judicial

Havendo herdeiro incapaz ou bens no Exterior deverá ser feito inventário Judicial.

O procedimento de inventário e partilha ocorrerá pela via judicial, quando na impossibilidade do mesmo ser realizado pela via administrativa (Extrajudicial/Cartório de Notas) ou por manifesta vontade das partes interessadas em ingressar com o pleito no judiciário.

O inventário judicial pode ser com avaliação dos bens por peritos (rito ordinário/Convencional) ou sem avaliação dos bens (rito sumário/arrolamento).

Ao preencher a Declaração em Dados do Processo Judicial do Inventário deverá ser selecionado sim (para rito ordinário) se houver Avaliação Judicial e não (para rito sumário/arrolamento) se não houver Avaliação Judicial.

Após a escolha, caso verifique que a opção esteja incorreta deverá ser desativada a Declaração, não havendo possibilidade de mudança de opção na mesma Declaração já iniciada.

Doação (Pura e Simples)

Ocorre quando uma pessoa transfere, a título gratuito, a propriedade plena de seus bens ou direitos a outra pessoa.

O proprietário tem a faculdade de usar, gozar e dispor da coisa, e o direito de reavê-la do poder de quem quer que injustamente a possua ou detenha.

A propriedade é plena quando o proprietário possui os três poderes (usar, gozar e dispor).

Doação com Reserva de Usufruto

O proprietário tem a faculdade de usar, gozar e dispor da coisa, e o direito de reavê-la do poder de quem quer que injustamente a possua ou detenha. No entanto, a propriedade pode ser desmembrada: entre usufrutuário e nu-proprietário.

Usufrutuário é aquele que detém o usufruto, ou seja, o direito de usar e gozar (fruir) da coisa, como por exemplo, utilizar o bem ou mesmo locá-lo. Mas não poderá vendê-lo pois não possui o atributo de dispor do bem.

Nú-proprietário é aquele que possui o domínio do bem, porém não a propriedade plena, pois está despido dos atributos do uso e da fruição (gozo). A pessoa que detém a nua-propriedade também é conhecida por senhorio direto ou proprietário direto.

A doação com reserva de usufruto ocorre, portanto, quando o atual proprietário transfere a nua propriedade a outra pessoa e reservar para si o usufruto.

Reversão da Doação

A doação com cláusula de reversão, se dá quando o doador, no ato da liberalidade, estabelece que o bem doado retorne ao seu patrimônio.

Cessão de Direitos Hereditários

É a transferência gratuita ou onerosa que o herdeiro, legítimo ou testamentário, faz a outrem de todo o quinhão ou de parte dele, o qual lhe compete após a abertura da sucessão. É fato gerador do ITD na hipótese de transferência gratuita.

Instituição de Usufruto

Ocorre quando o proprietário transfere o direito de usar e gozar um bem para terceiros.

Extinção de Usufruto

Extingue-se o usufruto cancelando o registro no Cartório de Registro de Imóveis. Sendo o usufruto estabelecido de forma vitalícia, extinguir-se-á o direito com a morte do titular do uso.

Renúncia de Usufruto

É a hipótese de extinção de usufruto (resilição unilateral do usufrutuário).

Deverá ser feita por escritura pública quando se tratar de direitos reais sobre imóveis de valor superior a trinta vezes o maior salário-mínimo vigente no País.

Fideicomisso

É uma espécie de substituição testamentária.

Disposição testamentária em que um herdeiro ou legatário é encarregado de conservar e, por sua morte, transmitir a outrem a sua herança ou o seu legado.

De forma sucessiva, a situação ocorre da seguinte forma. O fideicomitente (testador ou autor da herança) faz uma disposição do patrimônio para o fiduciário (1.º herdeiro) e para o fideicomissário (2.º herdeiro). Ocorrendo o termo ou a condição fixada, o bem é transmitido para o fideicomissário.

Dissolução Conjugal

É uma forma de extinção da sociedade conjugal que pode se dar por separação ou divórcio. Dentre outras consequências, extingue o regime de bens. Portanto, nestes eventos, é preciso apurar a partilha dos bens e direitos.

Após a vigência da Lei 11.441/2007, passou a ser permitido que tais atos de divórcio e separação consensuais podem ser realizados em cartório de notas, desde que obedecidos os requisitos legais.

O ITD é devido no caso da partilha resultar excesso de bens ou direitos a um dos cônjuges.

Em Preenchimento (Etapa 2)

Prosseguir no preenchimento da Declaração até o envio ao clicar no botão “Finalizar e Transmitir a Declaração”.

Em Retificação (Etapa 2)

A Declaração poderá ser modificada devendo prosseguir até o envio ao clicar no botão “Finalizar e Transmitir a Declaração”.

Aguardando Ciência

(Etapa 2): Imprimir a(s) Guia(s) de Lançamento, utilizando a opção “Imprimir Guias”.

Declarada

Já ocorreu a ciência da Guia. Imprimir o DARJ e pagar (etapa 3), solicitar na etapa 4 o parcelamento ou impugnar.

(Etapa 3) Acessar o portal de pagamentos e informar o número da Guia para gerar o DARJ no portal de pagamentos.

Finalizada

(Etapa 2): Somente nesta situação poderá ser impressa a Declaração após 48 horas do pagamento do DARJ.

Desativada

Casos em que ocorreu o preenchimento incorreto da Declaração ou desistência.

Em caso de alteração da Natureza da Declaração deverá ser desativada a Declaração e preenchida nova Declaração.

Se a declaração for desativada, não será possível reativá-la. Deverá ser preenchida nova Declaração se ocorrido o fato gerador.

A Declaração somente pode ser desativada pelo contribuinte antes do pagamento do imposto, após o pagamento, somente de ofício (etapa 4).

Com Pendências

Caso o sistema identifique automaticamente que a Declaração precisa ser analisada pelas autoridades fiscais antes da emissão das Guias de Lançamento de ITD, o sistema apresentará ao Declarante o Relatório de Pendências. Para abertura de Processo administrativo verifique as informações em Processos Administrativos.

Antes de incluir uma declaração, o requerente deve realizar seu cadastro no sistema SD-ITD.

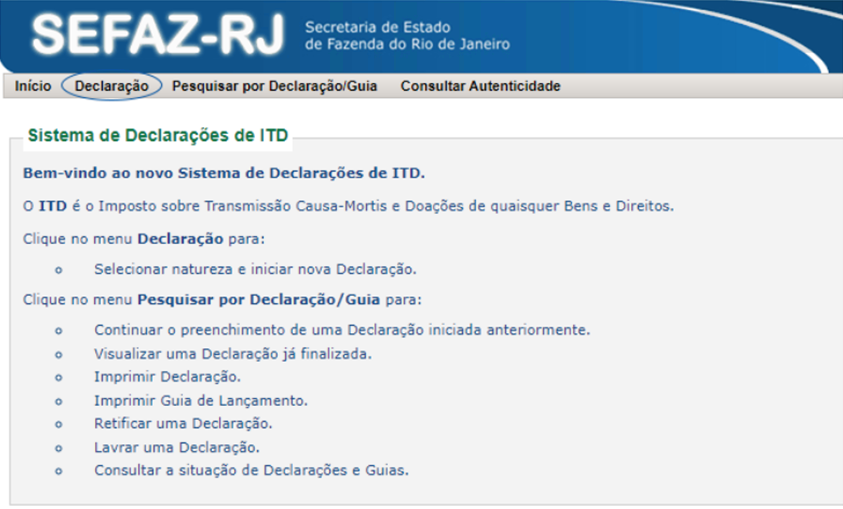

Após o cadastro, acesse o Sistema de Declarações (SD-ITD).

Ao fazer o Login, informe o CPF e a senha cadastrada. Preencha o texto de segurança apresentado na imagem e clique em “Entrar”.

Em seguida, clique em “Declaração”:

Escolha a Natureza da Declaração que deseja preencher.

Para imprimir a Declaração, o declarante deve acessar o SD-ITD.

- Clique em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clique no botão “Pesquisar”;

- Clique no ícone “Ações”;

- Clique no ícone “Imprimir”.

O SD-ITD só permite a impressão da declaração após a situação de status constar como “finalizada”.

Informações Principais

A guia de lançamento é o instrumento legal para o lançamento do crédito do ITD, A guia contém as principais informações: Adquirente, transmitente, identificação do bem e imposto devido. Para pagar a guia é necessário tomar ciência da mesma. A ciência da guia de lançamento ocorre com a impressão da Guia de lançamento.

As guias de lançamento de ITD são emitidas automaticamente pelo sistema informatizado da SEFAZ-RJ e podem ser impressas diretamente pela internet. Elas ficam indisponíveis para impressão enquanto a Declaração estiver com Pendências ou se a Declaração estiver em Retificação.

É obrigatória a emissão de Guia de Lançamento de ITD específica por bem ou direito transmitido.

Uma vez efetuado o lançamento do imposto pela Guia de Lançamento de ITD fica constituído o respectivo crédito tributário. O não pagamento do imposto, nos prazos estabelecidos, sujeitará à inscrição do crédito tributário em dívida ativa.

“Para saber mais sobre retificação de guias e sobre guias emitidas por sistemas anteriores ao SD-ITD (guias antigas), consulte tais temas em Perguntas mais Frequentes clicando aqui.”

Impressão da Guia de Lançamento

- Clique em “Pesquisar por Declaração/Guia”;

- Insira o número da Declaração no campo “Nº da Declaração”

- Clique no botão “Pesquisar”;

- Clique no ícone “Guia(s)”;

- Selecione a(s) Guia(s) e imprima

Ciência do Lançamento

A ciência do lançamento ocorre quando o contribuinte imprime a guia para pagamento pela primeira vez.

Após a impressão das guias, a emissão do DARJ é liberada no Portal de Pagamentos. Para que o DARJ possa ser emitido o declarante deve imprimir todas as Guias de Lançamento.

Enquanto a declaração estiver com o status “Aguardando Ciência”, é possível a impressão do DARJ.

Caso o DARJ não seja pago no vencimento, o contribuinte deve desconsiderar o DARJ vencido e emitir outro DARJ com nova data para vencimento.

Autenticidade da Declaração e da Guia de Lançamento

O pagamento do DARJ é reconhecido em até 48 horas úteis. Após esse prazo, o contribuinte deve acessar o Sistema de Declaração SD-ITD, imprimir a Declaração e imprimir novamente a Guia de Lançamento (cujo código de autenticidade é modificado com a quitação do imposto).

Após a impressão, é necessário consultar a autenticidade da Declaração e da Guia de Lançamento, clicando aqui.

Cada Guia de Lançamento possui um código específico para a respectiva consulta.

Em caso de dúvidas sobre este ou demais assuntos, acesse as Perguntas frequentes.